Fondi Vs Etf: come scegliere in modo corretto

Spesso mi viene chiesto come operare quando si tratta di scegliere prodotti quali fondi o etf. Innanzitutto si presume che prima sia stata fatta un’adeguata pianificazione a riguardo, con i seguenti step:

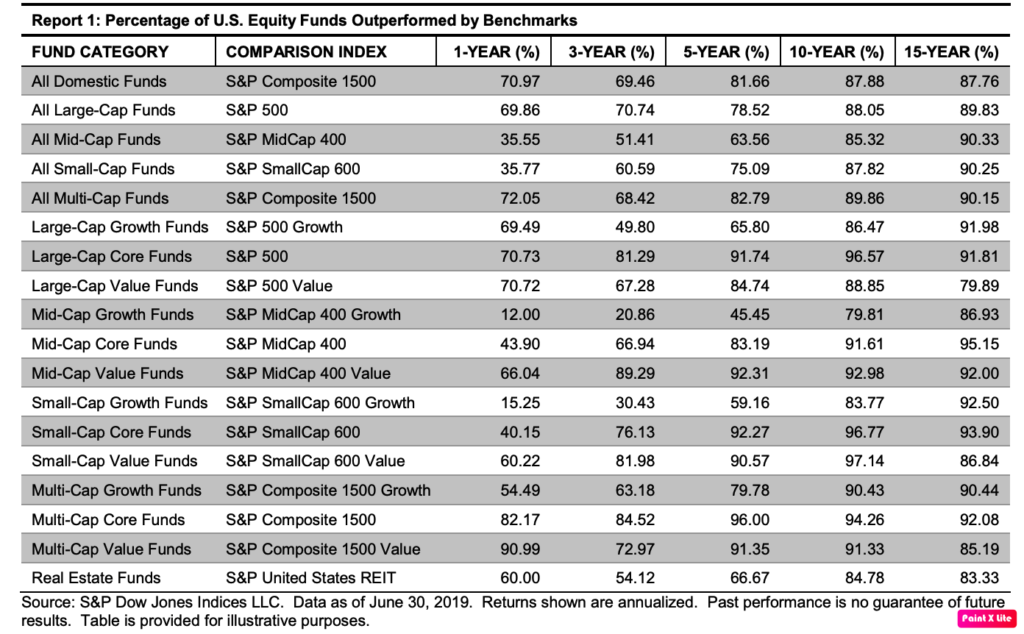

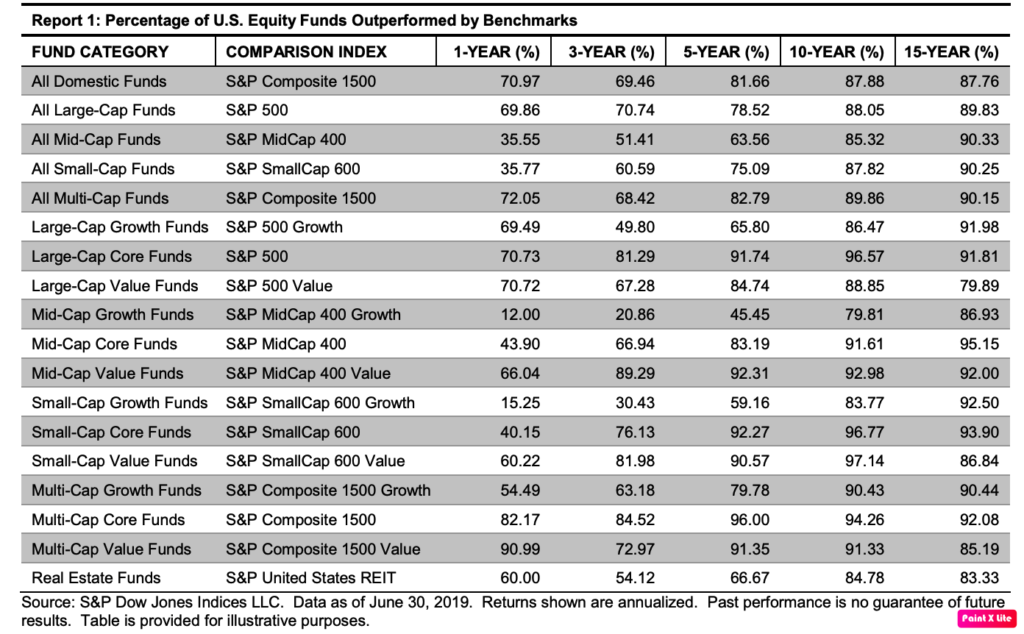

Come potete notare dalla foto sopra, in linea generale la maggior parte dei fondi NON riesce a fare meglio del proprio benchmark (ad esempio vedete nella prima riga che da 1 a 15 anni i fondi che non battono il benchmark vanno dal 70 all’ 88%).

Questo per tutta una serie di motivi, tra cui i costi (soprattutto i costi), la frequente rotazione dei titoli in portafoglio, il fattore del market timing, il fatto che il gestore sia costretto ogni anno a dover presentare un risultato per non far scappare i sottoscrittori, e questo incide fortemente sulla gestione del capitale.

Questo tuttavia non esclude completamente la gestione attiva, anche se il problema spesso è riuscire a scegliere quei pochi prodotti che DAVVERO offrono un vantaggio rispetto al benchmark.

Oppure ancora se ad esempio volessi investire in settori o trend specifici, potrei scegliere un gestore particolare in quanto vanta uno storico notevole di risultati positivi su quell’argomento specifico.

Pensiamo ad esempio al tema dei megatrend, piuttosto che di alcuni Paesi specifici.

E’ inoltre importante, qualora si vada ad optare per un particolare fondo, non tanto monitorare le performance degli ultimi 1, 3 o 5 anni, quanto andare a verificare COME SI E’ COMPORTATO QUEL FONDO SPECIFICO IN UN PARTICOLARE MOMENTO DI MERCATO (pensiamo all’ultimo trimestre 2018, oppure ancora al primo trimestre del 2020) per vedere se in qualche modo la gestione attiva ha permesso di ottenere risultati migliori del mercato.

Sarà inoltre fondamentale esaminare i costi, cercando di trovare quel prodotto che a parità di risultati risulti anche più economico, in particolare:

Come potete notare dalla foto sopra, in linea generale la maggior parte dei fondi NON riesce a fare meglio del proprio benchmark (ad esempio vedete nella prima riga che da 1 a 15 anni i fondi che non battono il benchmark vanno dal 70 all’ 88%).

Questo per tutta una serie di motivi, tra cui i costi (soprattutto i costi), la frequente rotazione dei titoli in portafoglio, il fattore del market timing, il fatto che il gestore sia costretto ogni anno a dover presentare un risultato per non far scappare i sottoscrittori, e questo incide fortemente sulla gestione del capitale.

Questo tuttavia non esclude completamente la gestione attiva, anche se il problema spesso è riuscire a scegliere quei pochi prodotti che DAVVERO offrono un vantaggio rispetto al benchmark.

Oppure ancora se ad esempio volessi investire in settori o trend specifici, potrei scegliere un gestore particolare in quanto vanta uno storico notevole di risultati positivi su quell’argomento specifico.

Pensiamo ad esempio al tema dei megatrend, piuttosto che di alcuni Paesi specifici.

E’ inoltre importante, qualora si vada ad optare per un particolare fondo, non tanto monitorare le performance degli ultimi 1, 3 o 5 anni, quanto andare a verificare COME SI E’ COMPORTATO QUEL FONDO SPECIFICO IN UN PARTICOLARE MOMENTO DI MERCATO (pensiamo all’ultimo trimestre 2018, oppure ancora al primo trimestre del 2020) per vedere se in qualche modo la gestione attiva ha permesso di ottenere risultati migliori del mercato.

Sarà inoltre fondamentale esaminare i costi, cercando di trovare quel prodotto che a parità di risultati risulti anche più economico, in particolare:

- pianificazione obiettivi

- identificazione del livello personale di rischio

- definizione dell’asset mix

- scelta singoli prodotti

Qui dobbiamo perciò approfondire il nostro discorso e chiederci: il gioco vale la candela? Nel senso, affidarsi a dei professionisti (o presunti tali) mi conferisce un qualche vantaggio competitivo in termini di performance e di rischio rendimento? Cominciamo con alcune regole generali per poi approfondire…I FONDI SONO PRODOTTI A GESTIONE ATTIVA, OVVERO CON UNO O PIU’ GESTORI CHE SI OCCUPANO DI INVESTIRE I SOLDI RACCOLTI TRAMITE GLI UTENTI, MENTRE GLI ETF SONO A GESTIONE PASSIVA, OVVERO SI REPLICA SOLITAMENTE UN INDICE DEFINITO “BENCHMARK”

Come potete notare dalla foto sopra, in linea generale la maggior parte dei fondi NON riesce a fare meglio del proprio benchmark (ad esempio vedete nella prima riga che da 1 a 15 anni i fondi che non battono il benchmark vanno dal 70 all’ 88%).

Questo per tutta una serie di motivi, tra cui i costi (soprattutto i costi), la frequente rotazione dei titoli in portafoglio, il fattore del market timing, il fatto che il gestore sia costretto ogni anno a dover presentare un risultato per non far scappare i sottoscrittori, e questo incide fortemente sulla gestione del capitale.

Questo tuttavia non esclude completamente la gestione attiva, anche se il problema spesso è riuscire a scegliere quei pochi prodotti che DAVVERO offrono un vantaggio rispetto al benchmark.

Oppure ancora se ad esempio volessi investire in settori o trend specifici, potrei scegliere un gestore particolare in quanto vanta uno storico notevole di risultati positivi su quell’argomento specifico.

Pensiamo ad esempio al tema dei megatrend, piuttosto che di alcuni Paesi specifici.

E’ inoltre importante, qualora si vada ad optare per un particolare fondo, non tanto monitorare le performance degli ultimi 1, 3 o 5 anni, quanto andare a verificare COME SI E’ COMPORTATO QUEL FONDO SPECIFICO IN UN PARTICOLARE MOMENTO DI MERCATO (pensiamo all’ultimo trimestre 2018, oppure ancora al primo trimestre del 2020) per vedere se in qualche modo la gestione attiva ha permesso di ottenere risultati migliori del mercato.

Sarà inoltre fondamentale esaminare i costi, cercando di trovare quel prodotto che a parità di risultati risulti anche più economico, in particolare:

Come potete notare dalla foto sopra, in linea generale la maggior parte dei fondi NON riesce a fare meglio del proprio benchmark (ad esempio vedete nella prima riga che da 1 a 15 anni i fondi che non battono il benchmark vanno dal 70 all’ 88%).

Questo per tutta una serie di motivi, tra cui i costi (soprattutto i costi), la frequente rotazione dei titoli in portafoglio, il fattore del market timing, il fatto che il gestore sia costretto ogni anno a dover presentare un risultato per non far scappare i sottoscrittori, e questo incide fortemente sulla gestione del capitale.

Questo tuttavia non esclude completamente la gestione attiva, anche se il problema spesso è riuscire a scegliere quei pochi prodotti che DAVVERO offrono un vantaggio rispetto al benchmark.

Oppure ancora se ad esempio volessi investire in settori o trend specifici, potrei scegliere un gestore particolare in quanto vanta uno storico notevole di risultati positivi su quell’argomento specifico.

Pensiamo ad esempio al tema dei megatrend, piuttosto che di alcuni Paesi specifici.

E’ inoltre importante, qualora si vada ad optare per un particolare fondo, non tanto monitorare le performance degli ultimi 1, 3 o 5 anni, quanto andare a verificare COME SI E’ COMPORTATO QUEL FONDO SPECIFICO IN UN PARTICOLARE MOMENTO DI MERCATO (pensiamo all’ultimo trimestre 2018, oppure ancora al primo trimestre del 2020) per vedere se in qualche modo la gestione attiva ha permesso di ottenere risultati migliori del mercato.

Sarà inoltre fondamentale esaminare i costi, cercando di trovare quel prodotto che a parità di risultati risulti anche più economico, in particolare:

- costi di acquisto

- commissioni di gestione (in % ogni anno)

- commissioni di performance

- commissioni di uscita

ISCRIVITI SUBITO ALLA NOSTRA AREA RISERVATA, INSIEME AI 150 WALLSTREETERS CHE GIA’ STANNO COSTRUENDO IL PROPRIO PORTAFOGLIO ED IMPARANDO A GESTIRE ED INCREMENTARE I PROPRI SOLDI